Рейтинг: 4.6/5.0 (1872 проголосовавших)

Рейтинг: 4.6/5.0 (1872 проголосовавших)Категория: Windows: Бухгалтерия

Скачайте новую обновлённую версию от от 20.09.2011!

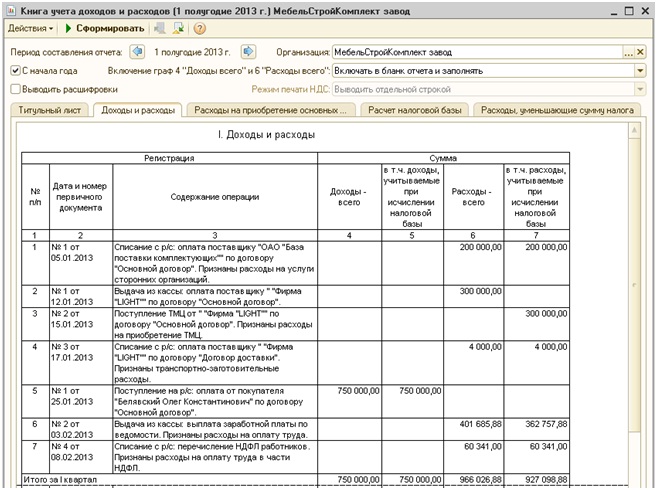

LS · Книга доходов и расходов - программа для учета доходов и расходов для УСН организации или индивидуального предпринимателя. Автоматизирует ввод доходов и расходов, расходов на ОС и НМА, а также убытков предыдущих лет. Есть возможность распечатки книги доходов и расходов для объектов налогообложения: доходы; доходы, уменьшенные на величину расходов; доходы на основе патента.

1. Введение

Программа предназначена для автоматизации процесса заполнения книги доходов и расходов организации или индивидуального предпринимателя, работающих по УСН, с последующей распечаткой для отчета перед налоговой инспекцией. Ведение книги возможно для объектов налогообложения: доходы; доходы,уменьшенные на величину расходов и доходы на основе патента. При заполнении книг необходимо руководствоваться Приказом Минфина РФ от 31.12.2008 N 154н.

2. Управление

Управление работой программы осуществляется с помощью мышки и клавиатуры. Все действия мышки продублированы нажатием клавиш. В контекстном меню (правая кнопка мышки) расшифровываются назначения кнопок программы и соответствующие им нажатия клавиш клавиатуры. Присутствуют комбинации клавиш Alt+() и Ctrl+(). На экранных формах программы условное обозначение нажатой клавиши "Alt" соответствует знак "

", нажатой клавише "Ctrl" - знак "^". Можно активно использовать клавиши управления курсором (перемещение по спискам и полям) и Esc (выход из режима, отмена ввода данных). Разъяснения в документации даются относительно работы с клавиатурой.

3. Основное меню

3.1. Доходы и расходы - ввод данных книги раздела I "Доходы и расходы"

3.2. ОС и НМА - ввод данных книги раздела II "Расчет расходов на приобретение (сооружение, изготовление) основных средств и на приобретение (создание самим налогоплательщиком) нематериальных активов, учитываемых при исчислении налоговой базы по налогу за отчетный (налоговый) период"

3.3. Отчеты - печать книги доходов и расходов для соответствующих объектов налогообложения.

3.4. Справочники:

* клиенты – справочник клиентов (поставщики, подрядчики, покупатели, заказчики)

* операции - справочник операций

* основания - шаблоны оснований операций

* реквизиты – собственные реквизиты

3.5. Книги - список(справочник) книг формируемых в программе. Имеется карточка книги, где указываются: компьютерное наименование книги, ее налоговый период, дата открытия, данные для справки к разделу I, данные для раздела III, а также необходимые реквизиты для объекта налогообложения доходы на основе патента.

3.6. Сервис (обслуживание базы данных и настройки программы):

* Резерв – создание и работа с резервными копиями данных

* Архивы - создание и работа с архивными копиями программы

* Удалить данные - удаление всех документов или документов со справочниками

* Программа - техническая информация

3.7. Рабочая дата - установка даты по умолчанию для ввода новых документов.

4. Работа с программой

Начало работы – выбор книги (меню "Книги", установка статуса (* - по умолчанию) с помощью клавиши Tab) и заполнение карточки книги. Содержимое карточки редактируется. После установки новой программы в списке книг присутствует запись "2011 Основная". Можно воспользоваться этой записью или создать новые. Удаление записей из списка книг возможно, если по этим записям не было введено данных по разделу I или разделу II. Удаление текущей книги запрещено.

4.1. Справочники

Ввод записей в справочниках – клавиша Ins. Характеристики записей вводятся с помощью карточек.

В карточке заполняются поля: условное(компьютерное) и полное наименование.

Редактирование записей – клавиша Bs (BaсkSpace – над клавишей Enter, бывшая «забой»).

Удаление записей – клавиша Del.

Статус записи – клавиша Tb (Tab).

Поиск записей в справочниках осуществляется с помощью ввода их значений.

4.2. Ввод и редактирование документов

4.2.1. Режим Доходы и расходы.

Ввод новых документов (клавиша Ins) начинается с выбора клиента и операции из справочников. Автоматически выставляется квартал по рабочей дате и учитываемость суммы при исчислении налоговой базы. Заполняются номер, дата и сумма документа, а также основание операции. Шаблоны операций вызываются нажатием клавиши Ins, находясь в поле основания или нажатием соответствующей кнопки.

Редактирование документа списка – нажатие клавиши Bs или Enter.

Удаление документа из списка - клавиша Del.

В печатной форме книги в колонке "содержание операции" строка формируется в следующем порядке: наименование операции / основание / наименование клиента.

4.2.2. Режим ОС и НМА.

Ввод новых документов (клавиша Ins) начинается с выбора квартала, учитываемости суммы расхода при исчислении налоговой базы и выбора автоматизации расчета сумм.

Операционка: Windows 7, Vista, XP

Интерфейс: Русский

Разработчик: Lugasoft

Статус программы: Бесплатная

Последнее обновление: 20.09.2011

Категории программы: Бухгалтерия/Финансы

Размер файла: 22.7 Mb

Книгу учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (УСН или УСНО) ведут организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, в которой в хронологической последовательности на основе первичных документов позиционным способом отражают все хозяйственные операции за отчетный (налоговый) период.

Индивидуальные предприниматели и организации должны обеспечивать полноту, непрерывность и достоверность учета всех полученных доходов, произведенных расходов и хозяйственных операций при осуществлении деятельности.

Учет доходов и расходов и хозяйственных операций ведется индивидуальными предпринимателями и организацией путем фиксирования в Книге учета доходов и расходов операций о полученных доходах и произведенных расходах в момент их совершения на основе первичных документов позиционным способом. В Книге учета доходов и расходов отражаются имущественное положение индивидуального предпринимателя и организации, а также результаты деятельности за налоговый период. Документирование фактов хозяйственной деятельности, ведение Книги учета осуществляется на русском языке.

Книга учета доходов и расходов предназначена для обобщения, систематизации и накопления информации, содержащейся в принятых к учету первичных учетных документах.

Книга учета может вестись как на бумажных носителях, так и в электронном виде. При ведении Книги учета в электронном виде индивидуальные предприниматели обязаны по окончании налогового периода вывести ее на бумажные носители. Исправление ошибок в Книге учета должно быть обосновано и подтверждено подписью индивидуального предпринимателя с указанием даты исправления. Выполнение хозяйственных операций, связанных с осуществлением предпринимательской деятельности, должно подтверждаться первичными учетными документами.

Техподдержка 8-800-333-14-84 Будет доступен с 11.01.2016 Звонок по РФ бесплатный ICQ: 609-394-313 E-mail: support@freshdoc.ru Skype: freshdoc.support Отдел продаж +7 (495) 212-14-84 Будет доступен с 11.01.2016 sales@freshdoc.ru Заказать звонок

Предприятия, организации, использующие в своей деятельности упрощенную методику расчета налоговых платежей (УСН), а также частные (индивидуальные) предприниматели, использующие УСН, общую, патентную систему или уплату единого сельскохозяйственного налога, обязаны отражать сведения о движении доходной и затратной части финансов в книгу учета доходов и расходов (КУДИР). Исключение составляют предприниматели, практикующие использование метода расчета единого налога на вмененный доход.

Назначение документаКнига отражает движение затратной и доходной части субъекта хозяйствования на протяжении всего отчетного (налогового) года. В документе формируются сведения о результатах финансовой и хозяйственной деятельности за каждый квартальный период и истекшие 12 месяцев.

Книга в обязательном порядке подлежит регистрации в надзорном органе, для чего необходимо подать заявление на регистрацию книги в 2-х экземплярах. Специалисты налоговых органов могут требовать предоставления КУДИР для проведения различного вида проверок (плановых камеральных, выездных).

Правила заполнения КУДИРОсновные требования, предъявляемые к заполнению реестра по учету доходов и затрат, заключаются в:

Книги учета затрат и поступлений имеются в продаже, и в зависимости от вида деятельности, существуют формы документов для:

Для индивидуальных предпринимателей, использующих ЕНВД, КУДР установленного образца не используется.

Форма ведения книгиНормативными актами допускается ведение реестра по учету доходной и затратной части финансовых потоков на бумажном носителе. При этом необходимо провести регистрацию КУДИР в налоговом органе до начала внесения в нее записей. Электронный вид документа предпочтительнее, поскольку используется при ведении программного бухгалтерского учета. В конце налогового периода электронная книга распечатывается, листы прошнуровываются, пронумеровываются, скрепляются печатью и заверяются подписью руководителя.

Полностью оформленный документ должен быть сдан в налоговую службу на процедуру регистрации, не позднее дня сдачи декларации по УСН (в срок до 31 марта — для организаций, до 30 апреля – для предпринимателей). Книга формы 135н опечатыванию не подлежит.

Специалист налоговой службы в обязательном порядке регистрирует, заверяет книгу учета движения средств при личном присутствии предпринимателя (представителя, уполномоченного лица организации). Следует учитывать, что даже при отсутствии движения по затратным и доходным статьям, КУДИР необходимо предоставлять в налоговый орган, проведя всю процедуру оформления и заверения. Такой порядок установлен письмом ФНС РФ от 02.02.2011 г. № КЕ-4-3/1459.

Ответственность за несоблюдение требований к ведению КУДИРЕжедневное ведение записей в книге не является обязательным условием. Однако следует помнить, что к концу каждого налогового периода ее необходимо перенести на бумажный носитель. При распечатывании книга должна в себя включать:

Субъекты хозяйствования – юридические лица, которые не ведут КУДИР, могут понести наказание в виде уплаты довольно крупного штрафа в размере от 10 тысяч рублей. Минимальная ставка штрафа для индивидуальных предпринимателей составляет 200 рублей. Стоит учитывать, что отсутствие КУДИР или невнесение записей должным образом гарантированно повлечет внимательные проверки со стороны налогового органа.

Применять креативный подход к ведению документа также не стоит, поскольку любая запись по каждой операции должна быть подтверждена соответствующим документом. В ином случае неподтвержденные сведения будут удалены из книги, доначислен налог, а также предъявлен штраф за неуплаченный своевременно взнос в бюджет, в размере от 20-ти до 40-ка процентов от суммы.

Следует хранить книги учета доходов и расходов за последние три налоговых года, поскольку при проверке инспектор вправе потребовать их предъявления.

Бланк книги учета доходов и рашодов для упрощенной системы налогообложения скачать (Размер: 104,0 KiB | Скачиваний: 1 354)

Бланк книги учета доходов и рашодов для упрощенной системы налогообложения скачать (Размер: 104,0 KiB | Скачиваний: 1 354)

Книга учета доходов для основной системы налогообложения скачать (Размер: 352,5 KiB | Скачиваний: 482)

Книга учета доходов для основной системы налогообложения скачать (Размер: 352,5 KiB | Скачиваний: 482)

Книга учета доходов и рашодов для Единого сельскохозяйственного налога скачать (Размер: 50,5 KiB | Скачиваний: 262)

Книга учета доходов и рашодов для Единого сельскохозяйственного налога скачать (Размер: 50,5 KiB | Скачиваний: 262)

Книга учета доходов и рашодов для Единого налога на вмененный доход скачать (Размер: 57,5 KiB | Скачиваний: 339)

Книга учета доходов и рашодов для Единого налога на вмененный доход скачать (Размер: 57,5 KiB | Скачиваний: 339)

Книга учета доходов для патентной системы налогообложения скачать (Размер: 36,5 KiB | Скачиваний: 180)

Книга учета доходов для патентной системы налогообложения скачать (Размер: 36,5 KiB | Скачиваний: 180)

13 декабря 2012, просмотров: 119056, Раздел: Бизнес-статьи

Образец заполнения книги доходов и расходов требуется организациям и индивидуальным предпринимателям перед окончанием налогового периода. Сегодня мы рассмотрим оформление этого документа на конкретном примере.

Существует ряд общих требований к заполнению книги учета доходов и расходов организаций и индивидуальных предпринимателей, использующих упрощенную систему налогообложения.

Организации и индивидуальные предприниматели должны вести Книгу учета доходов и расходов (далее – книга) в хронологической последовательности на основе первичных документов. Они обязаны обеспечивать полноту, непрерывность и достоверность учета показателей своей деятельности. Эти данные необходимы для расчета налоговой базы и суммы налога. Организации и индивидуальные предприниматели позиционным способом отражают все хозяйственные операции за отчетный (налоговый) период.

Заполнение книги учета доходов и расходов осуществляется на русском языке, а в случае, если применяется иностранный язык или один из языков народов, проживающих на территории России, все данные построчно должны быть переведены на официальный язык государства.

Заполнить книгу учета доходов и расходов можно типографским способом (бумажный формат), но не возбраняется и учет в электронном виде. Электронная книга расходов и доходов каждый отчетный и налоговый период должна быть выведена на бумажные носители. С началом нового финансового года (он же налоговый период) положено заводить новую книгу.

Книга должна быть прошнурована и пронумерована. На ее последней странице записывается количество заполненных страниц. Оно должно быть подтверждено подписью руководителя организации (индивидуального предпринимателя) и заверено печатью организации (индивидуального предпринимателя – при ее наличии). Те же действия проводит должностное лицо налогового органа, но еще до начала ведения книги. Заверение электронной книги доходов и расходов производится в таком же порядке, как и книги на бумажном носителе, но по окончании налогового периода.

Если в регистр отчетности вносятся обоснованные исправления, то они должны быть заверены подписью руководителя организации (индивидуального предпринимателя) с обязательным проставлением печати и обозначением даты исправления.

В титульный лист книги учета доходов и расходов необходимо точно внести все реквизиты организации или индивидуального предпринимателя. Обязательно нужно указать год, в котором книга будет заполняться.

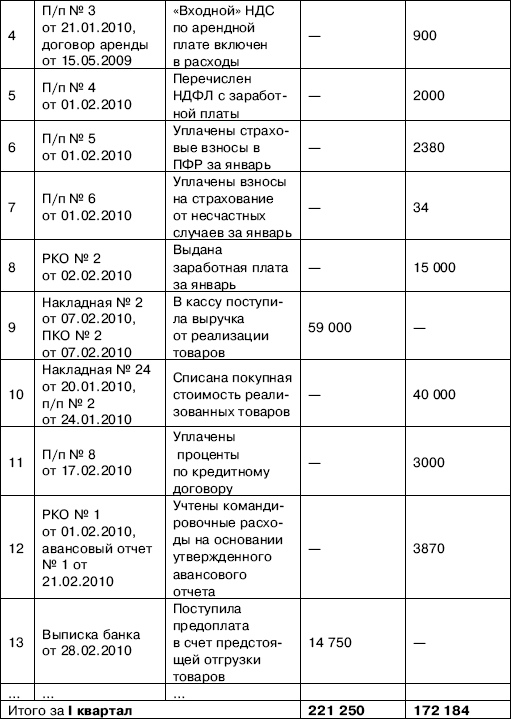

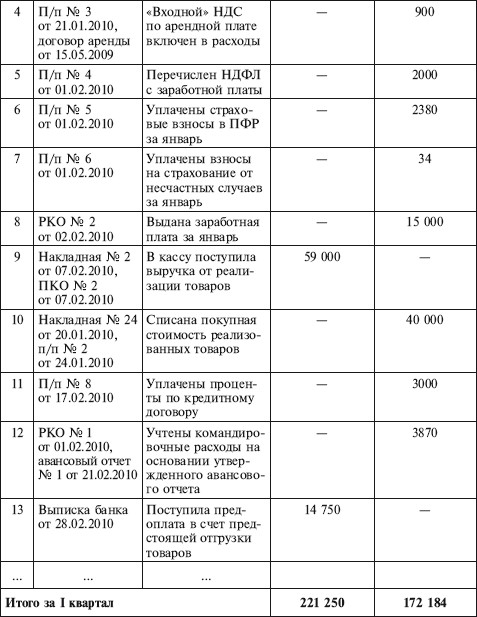

Порядок заполнения раздела I «Доходы и расходы»

Используем пример заполнения книги расходов и доходов, приведенный в начале статьи.

Для заполнения книги расходов и доходов из журнала хозяйственной деятельности нужно перенести в книгу только те действия, которые непосредственно связаны с тандемом «доходы-расходы». В данном случае это манипуляции с порядковыми номерами: 3, 4, 5, 6, 7, 8, 9, 10, 16, 19. Согласно Налоговому кодексу РФ, кредитные средства в составе налогооблагаемых доходов не подлежат учету, поэтому операцию 17 мы не фиксируем в книге доходов и расходов.

В графе 4 должны быть указаны доходы, учитываемые при налогообложении. В нашем случае это сумма в 205 000 рублей.

Далее в графе 5 вносим сумму расходов, учитываемых для налогообложения (93450 рублей). Операция №18 связана с расходами на приобретение основных средств (пп. 1 п. 1, п. 3 и п. 4 ст. 346.16 НК РФ). Расходы на их приобретение могут быть учтены, только если соблюдены такие условия, как: покупка для использования в предпринимательской деятельности, ввод в эксплуатацию, подача документов на регистрацию в случае приобретения недвижимости и оплаты их полной стоимости. При этом включить последней датой квартала в расходы стоимость оплаченного и полученного основного средства можно в течение года. Стоимость основного средства делится на количество кварталов, оставшихся до конца года, и равными частями включается в расходы.

В операции №19 учтены рекламные расходы (пп. 20 п. 1 ст. 346.16 Налогового кодекса) в соответствии с п. 4 статьи 264 Налогового кодекса, не должны превышать 1% выручки от реализации товаров (работ, услуг). У предпринимателя затраты на рекламные цели произведены в сумме 6500 руб. а их предельный размер по итогам января составляет 2050 руб. (205 000 х 1%), поэтому эту сумму допустимо включить в расходы.

Материальные расходы, расходы на оплату труда (пп.1 п. 2 ст. 346.17 Налогового кодекса) и налоги (пп. 3 п. п. 2 ст. 346.17 Налогового кодекса) засчитываются в состав расходов только после их непосредственной оплаты, а именно в момент списания денежных средств с расчетного счета, выдачи из кассы либо погашения задолженности иным, не запрещенным законодательством способом (например, проведения взаимозачета). Кроме того, расходы на оплату стоимости товаров, приобретенных для дальнейшей реализации, производятся исключительно после их реализации (пп. 2 п. 2 ст. 346.17 Налогового кодекса. В связи с этим датой отражения хозяйственных операций будет последняя из дат, подтверждающая соблюдение обязательных условий включения затрат в расходы (в нашем случае операции в журнале №1, №3, №4, №10 и №16, относящиеся к реализации товаров от 17.01.10 г. №1, соответствуют операциям в книге №7 и №8).

В используемом нами образце заполнения книги учета доходов и расходов поставка товара и его оплата не совпадают (10.01.10 – 74000 рублей – приход товара, 12.01.10 – 70000 руб. – частичная оплата). Для включения стоимости товара в расходы должны быть соблюдены 4 условия: товар должен быть получен от поставщика, оплачен ему, отгружен покупателю и им оплачен. В нашем примере заполнения книги доходов и расходов поставка товара и его оплата не совпадают (10.01.10 – 74 000 руб. – приход товара, 12.01.10 – 70000 руб. – частичная оплата). И оплата от покупателя, и отгрузка ему тоже не совпадают (отгрузка товара – 17.01.10 на сумму 175000 руб. и 31.10.10 на сумму 30000 рублей, оплата 12.01.10 – 205 000 руб.). Нам нужно рассчитать стоимость оплаченного и отгруженного товара. Это можно сделать двумя способами.

Вариант 1.

Отгрузка произведена 17.01.10 г. Рассчитаем коэффициент реализации товаров для учета корректировки расходов: 175 000 руб. / 205 000 руб. = 0,85366.

Вычислим сумму оплаченных расходов: 70000 руб. х 0,85366 = 59 756,14 руб. Полученные суммы расходов отражаются в книге по последним из дат, т.е. с учетом наших условий по датам реализации товаров.

Итак, 17.01.10 г. нам необходимо занести в книгу расходы в сумме 59 756,14 руб. – операция №7 (в момент 1 реализации). В этом случае осталась не учтенной в расходах сумма остатка неоплаченного товара – 4000 руб. (74 000 руб. – 70 000 руб.), которую можно будет включить в расходы в момент ее оплаты.

Вариант 2.

Определим сумму материальных расходов с учетом средней наценки товаров.

74 000 руб. / 205 000 руб. = 0,360976 – коэффициент наценки

70 000 руб. / 74 000 руб. = 0,945946 – коэффициент оплаты

175 000 руб. х 0,360976 = 63 170,73 руб. – стоимость реализованного товара 17.01.10 г.

63 70,73 х 0,945946 = 59 756,10 руб. – стоимость товара с учетом корректировки по оплате, включаемая в расходы (операция №7 в книге);

30 000 руб. х 0,360976 = 10 829,27 руб. – стоимость реализованного товара 31.01.10 г.

10 829,2 х 0,945946 = 10 243,90 руб. – стоимость товара с учетом корректировки по плате, включаемая в расходы (операция №8 в книге).

Порядок заполнения раздела II «Расчет расходов на приобретение (сооружение, изготовление) ОС и на приобретение (создание самим налогоплательщиком) НМА, учитываемых при исчислении налоговой базы по налогу за отчетный (налоговый) период»

Заполнить книгу учета доходов и расходов в этом разделе должен налогоплательщик, выбравший в качестве объекта налогообложения доходы, уменьшенные на величину расходов.

При заполнении данного раздела нужно указать отчетный (налоговый) период, за который производится расчет затрат на приобретение (сооружение, изготовление, создание самим налогоплательщиком) основных средств (ОС) и нематериальных активов (НМА), учитываемых при исчислении налоговой базы по налогу (I квартал, полугодие, 9 месяцев, год).

Эти расходы определяются в порядке, предусмотренном пунктом 3 статьи 346.16 Налогового кодекса. При этом затраты учитываются только по оплаченным основным средствам и нематериальным активам, применяемым для ведения предпринимательской деятельности.

Сведения по приобретенным (сооруженным, изготовленным, созданным самим налогоплательщиком) и оплаченным объектам ОС или НМА отражаются в разделе позиционным способом отдельно по каждому объекту.

Далее указывается по графам:

1 – порядковый номер операции;

2 – наименование объекта основных средств или нематериальных активов в соответствии с техническим паспортом, инвентарными карточками и иными документами на объект ОС или НМА;

3 – число, месяц и год оплаты объекта ОС или НМА на основании первичных документов (платежные поручения, квитанции к приходным кассовым ордерам, иные документы, подтверждающие факт оплаты);

4 – число, месяц и год подачи документов на государственную регистрацию объектов ОС, права на которые подлежат государственной регистрации в соответствии с законодательством РФ (за исключением основных средств, введенных в эксплуатацию до 31.01.1998);

5 – число, месяц, год ввода в эксплуатацию (принятия к бухгалтерскому учету) объекта ОС или НМА;

6 – изначальная стоимость объекта ОС или НМА, определяемая в порядке, установленном нормативными правовыми актами о бухгалтерском учете. При этом первоначальная стоимость сооружения, изготовления и создания самим налогоплательщиком объекта ОС и НМА, учитываемого в порядке, предусмотренном подп. 1 и 2 п. 3 ст. 346.16 Налогового кодекса, указывается в графе 6 в том периоде, в котором произошло последним по времени одно из следующих событий: оплата (завершение оплаты) сооружения, изготовления данного объекта; ввод его в эксплуатацию; подача документов на государственную регистрацию прав на объект ОС. Например, в случае, если какое-либо из вышеуказанных событий произошло в 2011 году, а остальные - в 2012 году, то стоимость сооружения, изготовления ОС указывается в отчетном (налоговом) периоде 2012 года;

7 – срок полезного использования объекта ОС или НМА, определяемый в порядке, предусмотренном п. 3 ст. 346.16 Налогового кодекса. По ОС и НМА, приобретенным (сооруженным, изготовленным, созданным самим налогоплательщиком) и введенным в эксплуатацию (принятым к бухгалтерскому учету) в период применения упрощенной системы налогообложения, графы 7 и 8 не заполняется. Эти графы нужны для учета и списания ОС, которые введены в эксплуатацию до перехода на УСН, и списываются в особом порядке);

8 – остаточная стоимость объекта ОС или НМА, приобретенного (сооруженного, изготовленного, созданного самим налогоплательщиком) до избрания им упрощенной системы налогообложения. Остаточная стоимость данных объектов определяется и отражается на дату перехода на упрощенную систему налогообложения.

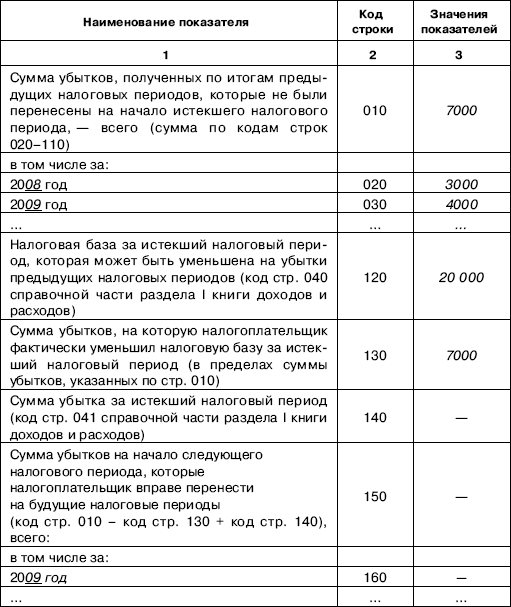

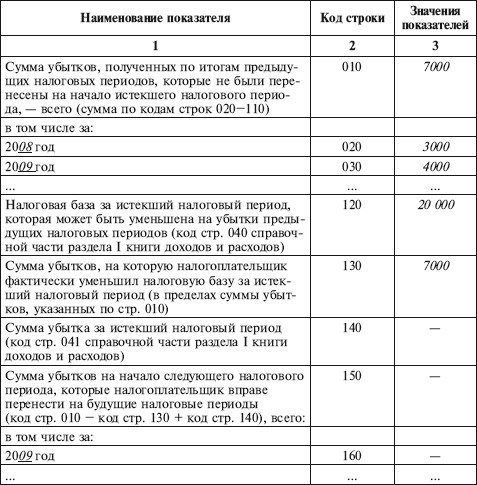

Порядок заполнения раздела III «Расчет суммы убытка, уменьшающей налоговую базу по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения» (коды строк 010-200)

Заполнение книги доходов и расходов в этом раздел заполняется организацией или индивидуальным предпринимателем, выбравшими в качестве объекта налогообложения «доходы минус расходы» и получившими по итогам предыдущего (предыдущих) налогового (налоговых) периода (периодов) убытки от осуществляемой предпринимательской деятельности.

По строкам с кодами указывается:

010-110 - сумма не перенесенного на начало налогового периода убытка - всего, в том числе с разбивкой по годам его образования (соответствует значению показателей по кодам строк 150-250 раздела III книги доходов и расходов за предыдущий налоговый период); 120 – налоговая база за финансовый год (соответствует значению показателя по коду строки 040 справочной части раздела I книги доходов и расходов за истекший налоговый период);

130 – сумма убытка по коду строки 010, уменьшающая налоговую базу за истекший налоговый период по коду строки 120;

140 – сумма убытка за налоговый период (совпадает по значению с показателем по коду строки 041 справочной части раздела I книги доходов и расходов за предыдущий налоговый период);

150 – сумма не перенесенного убытка на конец налогового периода всего (код строки 010 – код строки 130 + код строки 140). Значение показателя по коду строки 150 переносится в раздел III книги доходов и расходов за следующий налоговый период и указывается по коду строки 010;

160-250 – суммы не перенесенного убытка на конец налогового периода по годам его формирования. Сумма значений показателей по кодам строк 160-250 соответствует значению показателя по коду строки 150 раздела III книги доходов и расходов. Значения показателей по кодам строк 160-250 переносятся в раздел III книги доходов и расходов за следующий налоговый (отчетный) период и указываются по кодам строк 020-110.

Надеемся, образец заполнения книги учета доходов и расходов как формы отчетности организации или индивидуального предпринимателя перед налоговыми органами, который мы разобрали, окажется вам полезным.

В книге доходов и расходов отображаются все хозяйственные операции за налоговый отчетный период. Индивидуальные предприниматели и организации должны знать, как заполняется этот документ, классифицируя операции и расходы, основываясь на первичных документах.

В книге отображается имущественное положение и результаты деятельности. Чтобы избежать проблем с бухгалтерией и налоговыми службами, необходимо запомнить, как и когда сдать книгу доходов и расходов.

Бланк книга доходов и расходов бланкСледует учитывать, что в этом году форма отчетности немного изменилась. Правительством была утверждена новая книга для определения общего годового дохода, облагаемого налогом. Претерпел изменения и порядок ведения учета.

Решите свою бухгалтерскую проблему Образец заполнения книги доходов и расходовНе каждый бухгалтер, особенно начинающий, досконально знает правила заполнения отчетности.

Чтобы заполнить первый раздел под названием «Доходы и расходы», необходимо занести в книгу операции, связанные с непосредственным получением доходов, а также с произведением расходов.

Их нужно взять из журнала хозяйственной деятельности. Первая операция – запись реквизитов первичного документа, который подтверждает операцию.

Следующий шаг – формулировка данной операции. Только после этого можно записывать полученные доходы и понесенные расходы. В графе №4 нужно отражать доходы, учитываемые при налогообложении в общей сумме.

Кредитные средства (согласно НК РФ) в состав доходов, облагаемых налогов, не учитываются. В графе №5 нужно указать сумму расходов (учитываемых при налогообложении).

Часто к этой графе формулируется справка, в которой прописывается общая сумма всех доходов и расходов, понесенных за отчетный год.

Здесь же нужно подсчитать разницу минимального налога и суммы налога за предыдущий период, исчисляемого в общем порядке (в случае, если такая выплата происходила). Налоговая база определяется как разница этих пунктов.

Сумму дохода нужно отображать в строке №040, а убыток – в строк №041.

Второй раздел предусматривает расчет расходов, затраченных на приобретение основных средств и принимаемых при расчете НБ (налоговой базы). Сюда предпринимателями вносятся все записи, отображающие доходы, уменьшенные на определенную сумму расходов.

Сюда же идут расходы на приобретение основных средств. Второй раздел состоит из таких граф: номер операции, объект, дата, реквизиты сопроводительного документа, стоимость объекта, срок эксплуатации и т.д. Строка итогов во втором разделе должна содержать данные по расходам, которые суммируются по графам 5, 6, 12 – 15.

Платить налоги это важная, неизбежная и почетная обязанность каждого предпринимателя. Узнайте какие существуют виды налоговых деклараций: http://www.russtartup.ru/buhgalteriya-2/vidy-nalogovy-h-deklaratsij.html

Платить налоги это важная, неизбежная и почетная обязанность каждого предпринимателя. Узнайте какие существуют виды налоговых деклараций: http://www.russtartup.ru/buhgalteriya-2/vidy-nalogovy-h-deklaratsij.html

Третий раздел – сумма убытка, уменьшающая налоговую базу. Заполняется предприятиями, имеющими доходы (в качестве объекта налогообложения) за вычетом расходов, если были понесены убытки в прошлых налоговых периодах.

В этот раздел вносятся такие данные, как итоговая сумма доходов за каждый период, расходы налогоплательщика (за этот же период), разница этих сумм. При наличии убытка сумма отображается в строке 031, а доход – в строке 030.

Четвертый раздел – расходы, уменьшающие сумму налога. Заполняется предприятиями, выбирающими доходы для определения налоговой базы. Этот раздел отображает страховые взносы в бюджетные фонды, выплаченные за налоговый период, а также пособие работников, которые не были выплачены средствами этих же фондов. Сюда же относятся и платежи по договорам медицинского страхования (добровольного типа).

Четвертый раздел – расходы, уменьшающие сумму налога. Заполняется предприятиями, выбирающими доходы для определения налоговой базы. Этот раздел отображает страховые взносы в бюджетные фонды, выплаченные за налоговый период, а также пособие работников, которые не были выплачены средствами этих же фондов. Сюда же относятся и платежи по договорам медицинского страхования (добровольного типа).

В 2013 году правила заполнения книги доходов и расходов были изменены. Теперь «упрощенцы» не обязаны заверять документ в налоговой инспекции. Но если предприниматель ведет книгу по образцу 2012 года, то поставить на ней печать нужно в обязательном порядке.

Если на предприятии используется электронная книга доходов и расходов старого образца, то ее по-прежнему нужно распечатывать в конце года. Делать это нужно не позднее срока отправки налоговой декларации (то есть, не позднее 31 марта – 1 апреля, индивидуальным предпринимателям – 30 апреля).

Книга доходов и расходов образец 2013Так как бухгалтерский учет постоянно изменяется, лучше использовать современные софты, разработанные для упрощения труда и подачи отчетности. Существует специальная программа книга доходов и расходов, которую легко найти в сети, используя поисковики.

Что касается образца документа за 2013 год, то его можно посмотреть или скачать по такому адресу: http://usicis149.livejournal.com/5033.html. Следует помнить, что сейчас не обязательно утверждать книгу в налоговых органах.

Как правильно заполнить книгу доходов и расходов?Каждый документ заполняется одинаково, не зависимо от формы деятельности предприятия. Просто книга доходов и расходов ЕНВД заполняется с учетом других граф, чем книга предприятия, выплачивающего налоги по чистой прибыли.

Обязательно прочитайте эту статью и знайте, “ОГРН расшифровка” имеет важное значение для действующего бизнеса: http://www.russtartup.ru/buhgalteriya-2/ogrn-rasshifrovka.html

Обязательно прочитайте эту статью и знайте, “ОГРН расшифровка” имеет важное значение для действующего бизнеса: http://www.russtartup.ru/buhgalteriya-2/ogrn-rasshifrovka.html

Приведем пример заполнения книги. Важно запомнить, что этот документ заполняется в хронологической последовательности. За основу берутся первичные документы, отображающие хозяйственные операции за отчетный период, часто именуемый налоговым. Налогоплательщик берет на себя обязательства обеспечивать полноту, достоверность и непрерывность информации, касающейся отображения учета показателей деятельности.

Непосредственное ведение книги доходов и расходов, а также документальное освидетельствование фактов предпринимательской деятельности, должны осуществляться на русском языке. Все документы, составленные на иностранных языках, должны быть сопровождены построчным переводом. Книгу можно вести типографским способом (в бумажном формате) и в электронном варианте.

Последний способ подразумевает ежеквартальное и ежегодное выведение книги на бумажные носители. В каждом отчетном периоде должна открываться новая книга.

Ее обязательно прошнуровывать, пронумеровать листы. На последней странице указывается количество всех листов, а сама запись подтверждается подписью руководителя (индивидуального предпринимателя) и печатью (при ее наличии).

Кроме этого книга заверяется подписью должного лица, представляющего налоговые органы. При внесении изменений в отчетность, важно в обязательном порядке подтверждать запись, подписью руководителя (индивидуального предпринимателя), указывая дату исправления. После этого нужно снова заверить книгу доходов и расходов печатью, проставляя ее в месте исправления.

Чтобы оформить титульный лист, нужно лишь внести в соответствующие графы реквизиты организации, предприятия (физической особы), а также указать, за какой год заполняется документ. Важно написать название юридического лица (индивидуального предпринимателя), ИНН, вид экономической деятельности, объект налогообложения (валовый или чистый доход), единицу измерения чисел, адрес организации, банковские реквизиты.

УСН книга доходов и расходовФорма ведения КУДиР при УСН не отличается от обычного заполнения книги. Бланк на текущий год уже утвержден правительством, а заполнение документации допускается как в электронном, так и в бумажном варианте. Для типографского способа нужно приобрести соответствующий бланк. А при выборе электронного варианта достаточно скачать соответствующий файл из сети.

Скачать книгу доходов и расходовСкачать книгу довольно просто. Нужно всего лишь зайти на нужные сайты через поисковые системы. Найти файл можно, например, по такому адресу: http://www.buhsoft.ru/?title=bu5.php. После этого нужно только разархивировать информацию и установить программу на ПК, воспользовавшись всплывающим окном. Большинство книг, предлагаемых в интернете, можно скачать бесплатно. Но их нужно проверять на наличие ошибок. Работать с электронным документом намного проще и удобнее.

Информация о программе

Год выпуска: 2013

Версия: 2.00

Разработчик: lugasoft

Платформа: XP/Vista/Windows 7

“Лекарство”: Не требуется

Описание: Вот и обновилась Книга доходов и расходов, ее электронная версия. Это незаменимый атрибут всех, кто подпадает под упрощенную систему налогообложения в Российской Федерации. Причем не важно, Вы индивидуальный предприниматель или у Вас целая организация. Программа поможет автоматизировать ввод расходов и доходов на оборотные средства и нематериальные активы. А также поможет оценить уровень возможных убытков. Удобно, что разработчики предусмотрели даже функцию распечатывания книги расходов и доходов. В их число входят: сами доходы, доходы минус расходы, доходы по патенту.

Программа сама по себе еще и служит, как пример книги доходов и расходов ИП. С ее помощью Вы сможете полностью автоматизировать процессы заполнения отчетных форм. Впоследствии просто распечатывая их и предоставляя в налоговую инспекцию. Всё, что Вам понадобится для управления программой – это любые компьютерные мышь и клавиатура. Стоит отметить, что Книга доходов и расходов позволяет обходиться и одной клавиатурой. Все действия, которые можно совершать мышью, продублированы и сочетаниями клавиш. Чтобы освоиться с функциями программы – воспользуйтесь контекстным меню. Оно вызывается по нажатию правой кнопки мыши.

Книга доходов и расходов содержит и образец заполнения. Заполнение нового документа начинается с выбора клиента. Затем происходит выбор операции из нужного справочника. Квартал проставляется программой автоматически. Он вычисляется применительно к текущей дате, установленной на компьютере. После заполняется сумма документа, дата и номер, плюс основные операции. Операции можно выбрать, нажав соответствующую кнопку в панели инструментов Книги доходов и расходов. Когда Вы всё заполните и будете готовы печатать отчет, рекомендуем обратить внимание на следующее. При печати в графе содержание операции строка будет выведена в таком порядке: сначала наименование операции, затем ее основание и потом уже имя клиента.

Название: Расходы и налоги

Название: Расходы и налоги

Автор: Крутякова Т.Л.

Издательство: АйСи Групп

Страниц: 280

Формат: pdf

Размер: 5.4 Мб

Эта книга - подробное руководство по бухгалтерскому и налоговому учету тех видов расходов, которые встречаются в практике любой организации. Ее особенность в том, что автор комплексно рассматривает порядок исчисления и уплаты всех налогов и взносов, обязательства по уплате которых возникают в связи с осуществлением отдельных видов расходов. Например, при осуществлении представительских расходов проблемы возникают не только с признанием в целях налогообложения прибыли, но и с определением налоговой базы по НДФЛ и взносам во внебюджетные фонды, а производство неотделимых улучшений арендованного имущества приводит к возникновению обязательств по налогу на прибыль, НДС и налогу на имущество. При рассмотрении спорных и сложных ситуаций проанализированы все возможные подходы к их решению с учетом разъяснений Минфина и ФНС России, а также современной арбитражной практики. Учтены все последние изменения законодательства.

В налоговом законодательстве содержится обширный перечень прочих расходов, связанных с производством и (или) реализацией товаров (работ, услуг), где перечислены затраты, которые могут учитываться при определении налоговой базы по налогу на прибыль. Понятно, что организация будет стремиться учесть подобные расходы при налогообложении прибыли, тем более что нормы Налогового кодекса Российской Федерации (НК РФ) прямо предусматривают такую возможность.

Однако практика показывает, что довольно часто налоговые органы предъявляют налогоплательщикам претензии, связанные с налоговым учетом прочих расходов, основываясь на том, что некоторые вопросы налогового учета прочих расходов относятся к спорным и четко не урегулированы налоговым законодательством.

Для того чтобы избежать споров с налоговым органом, налогоплательщику необходимо иметь четкое представление о том, какие именно затраты он вправе учесть при налогообложении прибыли и на какие нормы налогового законодательства ему надо ссылаться. Кроме того, налогоплательщик должен располагать надлежаще оформленными первичными учетными документами.

Рассмотрению этих вопросов и посвящено это издание.

1. Понятие прочих расходов, связанных с производством и (или) реализацией

1.1. Законодательное определение прочих расходов, связанных с производством и (или) реализацией1.1.1. Общее понятие расходов

Согласно п. 1 ст. 252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК РФ, – убытки), осуществленные (понесенные) налогоплательщиком.

Расходы в зависимости от их характера, а также условий осуществления и направлений деятельности налогоплательщика подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы (п. 2 ст. 252 НК РФ).

1.1.2. Понятие прочих расходов

Согласно подпункту 6 п. 1 ст. 253 НК РФ расходы, связанные с производством и реализацией, включают прочие расходы, связанные с производством и (или) реализацией.

Арбитражные суды отмечают, что значение понятия «прочие расходы, связанные с производством и (или) реализацией» раскрывается посредством указания в главе 25 НК РФ отдельных видов затрат, относящихся к данной категории расходов (постановление ФАС Уральского округа от 07.06.2006 № Ф09-4680/06-С7 по делу № А60-37670/05, А60-40330/05).

Перечень прочих расходов, связанных с производством и (или) реализацией, дан в ст. 264 НК РФ.

Исходя из смысла п. 1 ст. 264 НК РФ расходы, понесенные налогоплательщиком, могут быть отнесены к прочим расходам при условии их непосредственной связи с производством и реализацией (постановление ФАС Восточно-Сибирского округа от 06.04.2006 № А33-9867/05-Ф02-1356/06-С1 по делу № А33-9867/05).

1.2. Порядок определения суммы расходов на производство и реализацию1.2.1. Общие положения

В соответствии с п. 1 ст. 318 НК РФ, если налогоплательщик определяет доходы и расходы по методу начисления, расходы на производство и реализацию определяются с учетом положений данной статьи Кодекса.

Для целей главы 25 НК РФ расходы на производство и реализацию, осуществленные в течение отчетного (налогового) периода, подразделяются:

– на прямые расходы;

– на косвенные расходы.

К прямым расходам могут быть отнесены, в частности:

– материальные затраты, определяемые в соответствии с подпунктами 1 и 4 п. 1 ст. 254 НК РФ;

– расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, а также суммы единого социального налога и расходы на обязательное пенсионное страхование, направленные на финансирование страховой и накопительной части трудовой пенсии, …